ELW란?

ELW는 ‘Equity Linked Warrant’의 약자로, 주식 또는 주가지수를 기초자산으로 사전에 정하여진 가격

(행사가격)에 기초자산을 사거나(Call) 팔(Put) 수 있는 권리(옵션)를 나타내는 유가증권(Securities)을

말하며, 거래소에서 요구하는 일정 요건을 갖춰 거래소 주식시장에 상장시킴으로서 일반투자자도

실시간으로 매매가 가능하도록 한 것을 상장 ELW라 부른다.

ELW는 옵션(권리)이란 점에서 기존의 상장 지수/개별주식 옵션과 동일한 경제적 효과를 지니나,

특정 증권회사에서 발행하여 상장한 유가증권이기 때문에 옵션 거래에 수반되는 증거금예탁 등의

복잡한 절차가 없으며, ELW주당 발행가격이 1000원 전후에서 결정되는 것이 보통이라 소액투자자의

경우에도 주식을 매매하는 것과 같이 투자 참여와 분산투자가 쉽다는 점이 다르다.

상장 ELW의 또다른 중요한 특징은 유동성 공급자(LP)가 존재한다는 것이다. LP는 관련 규정이

정하는 바에 따라 해당 ELW에 대한 매수 또는 매도 호가를 제시함으로써 가격대를 형성하여

투자자의 원활한 거래를 도와주는 역할을 한다.

실제로 LP는 ELW가격을 결정하는 가격결정요소들을 합리적으로 추정하여 계산한 적정가를 기준으로 매수/매도 호가를 제시하려 노력한다. 상장 ELW의 LP제도가 아직은 투자자들에게 다소 생소하므로

LP의 역할 및 손익구조에 대한 여러 가지 오해가 많은 상황인데, 이 부분에 대해서는 다음기회에

상세히 다루도록 하겠다.

ELW 기초자산과 종류

현재 거래소 상장규정에 따라 KOSPI100지수를 구성하는 100개의 우량 개별주식과 KOSPI200지수가

상장ELW의 기초자산이 되며, 옵션의 종류, 권리의 유형 및 권리행사시 결제방식 등에 따라 다양한

종류의 워런트의 상장이 가능하다. `ELW 교실`에서는 현재 상장되어 거래되고 있는 ELW의 대부분을

차지하고 있는 가장 기본적인 형태의 만기지급식(European) 콜(Call) 워런트와 풋(Put) 워런트 만을

다루도록 하겠다.

콜워런트/풋워런트

투자자가 행사하는 권리유형에 따라 크게 콜워런트와 풋워런트로 나뉘게 되며, 콜워런트는

특정기초자산을 살수있는 권리를, 풋워런트는 팔수있는 권리를 나타내게 된다.

(예) 대우5204삼성전자 콜 워런트

행사가격 : 600,000원

현재주가 : 584,000원 (7월 14일 종가기준)

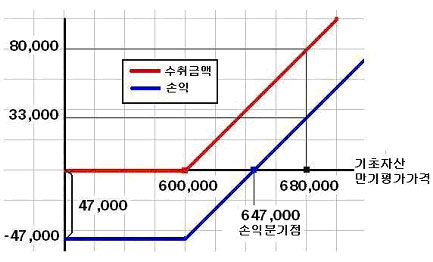

2006년12월 1일에 최종 거래일이 도래하는 대우5204삼성전자콜 워런트를 예로 들어보자. 홍길동씨는 현재584,000원 수준인 삼성전자 주가가 향후 상승할 것이라 예상하여 행사가격이 600,000만원이고

전환비율이 0.01인 대우5204삼성전자콜 워런트 100주를 주당 470원에 매입(총 47,000원 지급)하여 최종거래일까지 보유하였다.

삼성전자 주가가 상승하여 만기평가가격이 680,000원으로 결정되었다면, 홍길동씨는 워런트당 아래

공식에 의하여 80,000원을 만기지급일에 발행사인 대우증권으로부터 수취하게 된다.

하지만 반대로 주가가 하락하여 만기평가가격이 행사가격인 600,000만원 이하로 결정된 경우 수취금액은 0원이 된다. 따라서 최초 워런트 매입 자금 47,000원을 함께 고려하면 홍길동씨의 최종 실질손익은 아래 그래프와 같다.

만기 수취금액 (만기평가가격이 행사가격보다 큰 경우)

= (만기평가가격-행사가격)*(전환비율)*(보유 워런트 개수)

= (680,000-600,000)*0.01*100 = 80,000 원

(전환비율) 전환비율이란 만기시워런트 1주를 행사해서 얻을 수 있는 기초자산의 수이다. 예를 들어

전환비율이 0.2인 워런트 하나로는 해당 기초자산의 1/5에 대해서만 권리를 행사할 수 있다.

즉 워런트 5개가 있어야 0.2*5=1이 되어 권리행사시 기초자산 하나를 살 수 있는 것이다.

또 위의 예에서 나왔듯이, ELW의 경우 만기에 권리행사 시 (워런트의 수)*(전환비율)에 해당하는

수의 주식을 받게 되는 것이 아니라 투자자가 얻은 차익에 해당되는 금액을 현금으로 지급받는

현금결제 방식 (cash settlement)이 시행된다.

(예) 신영6013KOSPI200풋 워런트

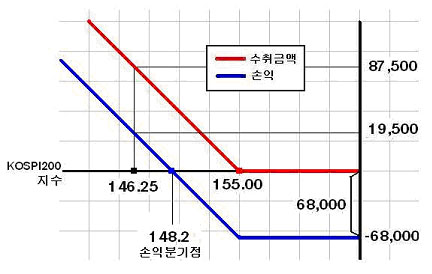

2006년 11월 9일에 최종 거래일이 도래하는 신영6013KOSPI200풋 워런트를 예로 들어보자.

홍길동씨는 현재 KOSPI200 지수가 162.33 수준이나 향후 하락하여 최종거래일 이전에155이하가 될

가능성이 높다고 판단을 하고 해당 풋워런트 매입을 결정하여, 주당 680원에 신영6013KOSPI200풋 워런트 100주를 매입(총 68,000원 지급)하여 최종거래일까지 본 워런트를 보유하였다.

지주가 하락하여 만기평가지수가146.25로 결정되었다면, 홍길동씨는 아래 공식에 의하여 87,500원을 만기지급일에 발행사인 신영증권으로부터 수취하게 된다. 하지만 반대로 지수가 크게 움직이지 않거나 혹은 상승하여 만기평가가격이 행사가격인 155 이상에서 결정된 경우 홍길동씨의 수취금액은 0원이

된다.

따라서 최초 워런트 매입 자금 68,000원을 고려하면 투자자의 최종 실질손익은 아래 그래프와 같다.

만기 수취금액 (행사가격이 만기평가지수보다 큰 경우)

= (행사지수-만기평가지수)*(전환비율)*(보유 워런트 개수)

= (155-146.25)*100*100 = 87,500 원